Нацбанк недоволен низкими темпами сокращения портфеля неработающих кредитов (NPL), поэтому придумал способ помочь банкам быстрее расчищать свои балансы от NPL.

Об этом говорится в июньском «Отчете о финансовой стабильности».

«Большинство банков признали убытки от NPLs почти полностью, уровень их покрытия резервами превышает 90%. Но темпы расчистки банковских балансов от неработающих активов крайне низкие. Чтобы ускорить этот процесс, в ближайшее время НБУ примет «Положение об управлении проблемными активами в банках». Оно заставит банки активнее решать проблему NPLs», – уверены в НБУ.

Новое положение будет включать ряд требований к банкам:

- Рассмотреть целесообразность создания комитета правления банка по работе с неработающими активами (НРА) и постоянно действующего подразделения по работе с НРА, если банк имеет значительное количество проблемных активов.

- Организационно отделить подразделение по работе с НРА от других, занимающихся активными операциями, и сосредоточить его работу на урегулировании проблемной задолженности.

- Создать систему раннего реагирования, направленную на заблаговременное выявление потенциально проблемных активов. Для этого будут определены потенциально проблемные активы, которым банки должны уделять особое внимание.

- Разработать и внедрить стратегию управления проблемными активами и операционный план по ее выполнении. Стратегия должна установить четкие цели для достижения в течение трех лет, а план должен содержать ключевые показатели эффективности и список мер по снижению уровня проблемных активов.

Нормы нового положения будут опираться на Руководящие принципы для банков относительно неработающих кредитов ЕЦБ (Guidance to banks on non-performing loans, March 2017) и рекомендации Европейского банковского органа по управлению неработающими и реструктуризованными экспозициями (EBA/GL/2018/06).

Невидимые наличные. К чему приведет появление цифровой гривны

«Банки должны будут разработать и ввести стратегию и оперативный план управления неработающими активами. Их выполнение позволит сократить долю и объем проблемных кредитов», – уверены в НБУ.

Регулятор считает, что правительство может параллельно с усилиями НБУ сформировать общие рамочные правила работы с NPL непосредственно для госбанков. Сейчас Минфин контролирует свыше 50% банковской системы через ПриватБанк, Ощадбанк, Укрэксимбанк и Укргазбанк.

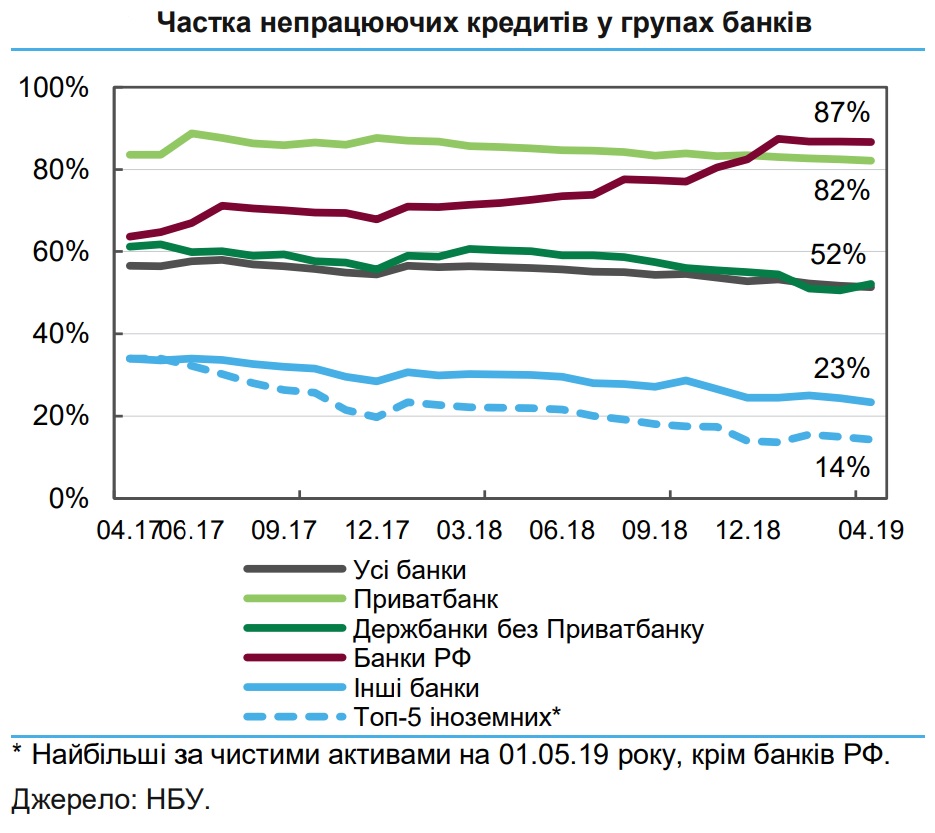

«В государственных банках проблема неработающих кредитов острая. Доля NPLs в их кредитных портфелях составляет около 66,2%. Доля государственных банков в общем объеме недействующих кредитов сектора составляет 69,8%, из них 40,7 п.п. в ПриватБанке. Из-за этого Министерство финансов планирует обязать госбанки составить планы урегулирования NPLs и реализовать их в четкие сроки», – отмечено в отчете.

Невидимые наличные. К чему приведет появление цифровой гривны

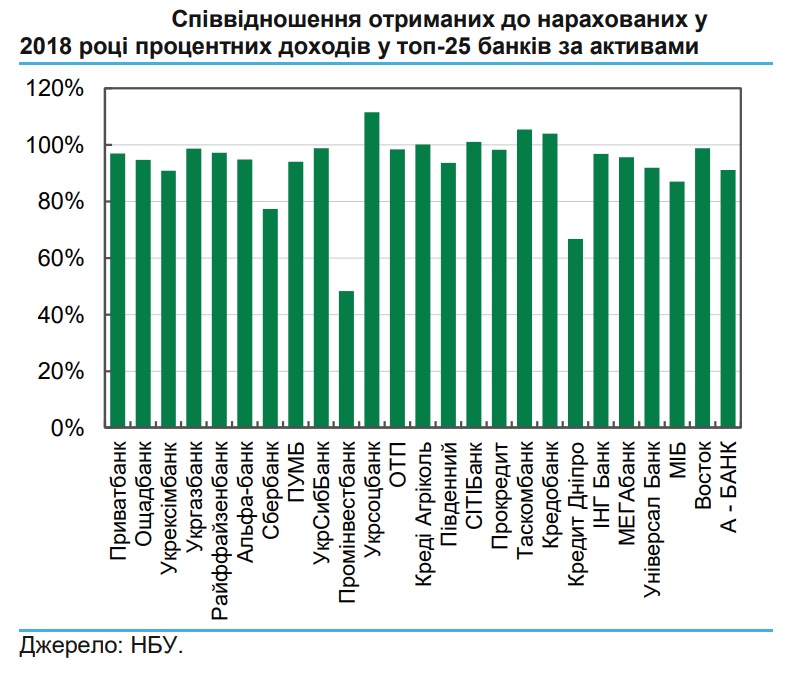

Еще один индикатор качества кредитного портфеля, на который обращает внимание НБУ, это соотношение между полученными и начисленными процентными доходами. «Финансовая отчетность за 2018 год показывает, что у большинства банков этот показатель близок к 100%. То есть учреждения в основном получают все начисленные проценты. Однако для трех из них индикатор ниже 80%. Эти банки должны адекватно оценить справедливую стоимость соответствующих активов», – подчеркивают в НБУ.

Это Сбербанк, Проминвестбанк и Банк Кредит Днепр.

Более 90% неработающих корпоративных кредитов (85% без учета ПриватБанка) банковской системы покрыты пруденциальными (в соответствии с постановлением № 351) или финансовыми резервами (в соответствии с МСФО 9), но со временем уровень покрытия NPL резервами должен вырасти.

«С 1 февраля начало действовать правило амортизации залога, что привело к росту пруденциальных резервов. Сейчас по любому неработающему кредиту старше четырех лет банки не могут учитывать залог при расчете пруденциальных резервов. А после второго года существования NPL залог учитывается лишь частично. В течение следующих двух лет это правило может существенно повлиять на капитал отдельных банков, если не восстановится обслуживание кредитов, выданных ими под залог», – указано в отчете.

По оценкам НБУ, полная амортизация залога может увеличить пруденциальные резервы на 30 млрд грн. «Внедрение новых регуляторных требований, вероятно, заставит банки признать дополнительные убытки по NPLs», – считают в НБУ.